배당주와 성장주의 차이

여러분들은 배당주에 관심이 많으신가요?

부동산으로 비유하면, 향후 높은 이익이 기대되는 "차익형 부동산"이 아니라 당장 매달 들어오는 월세와 같이 "수익형 부동산"에 투자한다는 것과 비슷합니다.

어떤 분들은 고배당주에서 발생하는 원천징수 세액이 아깝다거나 앞으로의 성장성이 불투명하기 때문에 나중에 차익을 남기기 어렵다며 배당주를 평가절하하는 경우도 있습니다.

하지만, 어떤 투자방법이던지 자신에게 가장 잘 맞는 방법이 있을 겁니다.

성장주와 배당주는 각각 장단점이 분명하기 때문에 투자자 자신이 처한 상황에 따라 배당주가 장점이 될 수도, 단점이 될 수도 있습니다.

고배당주에 투자한다면 꾸준한 현금흐름을 원하시는 분들께는 좋은 투자 방법입니다. 은퇴하신 분과 같이 생활비 명목으로 안정적이고 계속적인 현금흐름이 필요하다면 고배당주가 메리트가 큽니다.

국내에서 배당주를 투자한다면?

국내에서도 배당을 많이 주는 회사가 여럿 있긴 합니다.

하지만, 가장 큰 증권시장을 가지고 있는 미국과 비교하면 배당 규모가 작기도 하고 배당 일자가 1년에 한 번씩인 기업이 많기 때문에 꾸준한 현금흐름을 기대하기 어렵습니다.

이런 문제로 많은 투자자께서 미국 시장에서 고배당주를 찾으시곤 하죠.

다만 미국 시장에서 투자하기란 여간 번거로운것이 아닙니다. 대표적으로 미국 달러로 환전하는 과정을 거치는 게 가장 번거롭기도 하고 환율의 영향을 받기 때문에 성과가 항상 변동되는 부분이 단점입니다.

또한, 미국 시장은 한국 시간 기준으로 야간에서 새벽에 거래되기 때문에 생활패턴이 꼬일 수 있다는 문제입니다.

이번 글에서는 미국 시장에 있는 배당주를 투자할 때 단점을 다 상쇄해줄 수 있는 ETF가 출시되어 소개하려 합니다.

미국의 우량한 고배당주와 배당성장주들을 선정하여 투자하는 "KINDEX 미국고배당S&P" 종목입니다.

종목 개요

| 상품명 | KINDEX 미국고배당S&P |

| 종목 코드 | 402970 |

| 자산운용사 | 한국투자신탁운용 |

| 기초지수 | Dow Jones U.S. Dividend 100 Price Return Index |

| 지수산출기관 | S&P |

| 신탁원본액 | 100억원 |

| 환헤지 여부 | 환헤지를 실시하지 않음 |

| 정기변경 | 연 1회(매년 3월 3주) |

| 비중 조절 | 연 4회(3, 6, 9, 12월 3주) |

| 총보수 | 0.5% |

| 특징 | 미국 고배당주 중 배당성장 특성을 가지고 있는 100개의 종목에 투자 |

- 이 ETF는 10년 이상 연속하여 배당금을 지급한 미국 기업 중 재무제표가 우량한 상위 100개 종목에 투자합니다.

- 동일한 지수를 추종하는 미국 ETF는 SCHD이며, 2010년부터 10년 이상 290억불 이상의 규모를 가지고 있습니다.

- SCHD ETF에 비해서 수수료가 다소 높은 편입니다.(SCHD는 0.06%)

지수 구성 섹터

- 금융주가 22.4%로 가장 높은 구성 비율을 가지고 있습니다.

- 이외 IT, 소비재, 산업주와 같이 다양한 섹터가 포함되어 있습니다.

지수 상위 구성 종목

- 반도체 회사로 유명한 Texas Instruments사가 4.19로 가장 많은 비율로 구성됩니다.

- 이외 홈디포, 코카콜라, 시스코와 같이 미국에 상장된 고배당 대기업들이 구성 종목으로 확인됩니다.

배당률

"KINDEX 미국고배당S&P" 종목의 배당은 글을 작성한 시점에서 아직 이루어지지 않았기 때문에 "SCHD"의 배당률을 통해 알아보겠습니다.

- SCHD는 연 2~3%내의 배당률을 보입니다.

- 가장 최근 기준 배당률은 약 2.86% 정도입니다.

위 결과는 SCHD의 배당률이기 때문에 환율의 영향을 받고 운용보수가 좀 더 높은 "KINDEX 미국고배당S&P" 종목의 배당률은 다소 차이가 발생할 수 있습니다.

지수 성과

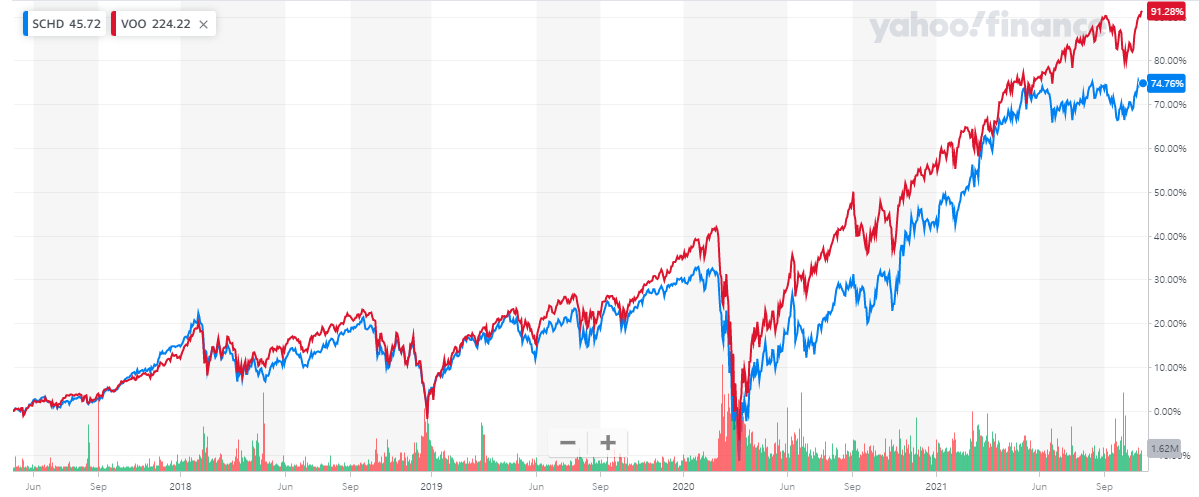

"KINDEX 미국고배당S&P" 종목은 상장한 지 얼마 되지 않아서 과거 데이터를 확인하기 어렵지만, 동일한 지수를 추종하는 ETF인 "SCHD"로 과거 성과를 확인해볼 수 있습니다.

S&P500 지수를 추종하는 ETF인 "VOO"와 비교해보겠습니다.

파란색 : SCHD

빨간색 : VOO

2017년 ~ 2021년 (과거 4년)

- SCHD는 고배당 ETF임에도 불구하고 S&P500 지수와의 성과가 매우 크게 벌어지지는 않습니다.

- S&P500보다 변동성이 적었을때도 있었지만, 대부분 기간에서 S&P500과 비슷한 흐름을 보입니다.

결론

- KINDEX 미국고배당S&P 종목을 통해 국내 주식계좌로 미국 고배당+배당성장주에 간편하게 투자할 수 있습니다.

- KINDEX 미국고배당S&P은 운용 수수료가 높은 편입니다.(SCHD의 수수료가 훨씬 낮고, 거래량도 풍부합니다.)

- S&P500 지수와 유사한 성과를 보이면서 배당금을 원한다면 투자 대상으로 고려할 수 있습니다.

관련 글 더보기

2021.07.17 - [ETF 리뷰/미국 ETF] - DNL - 미국을 제외한 "배당성장주"에 투자하는 ETF, 배당금은 얼마나?

2021.06.02 - [ETF 리뷰/미국 ETF] - COWZ - 여유 현금흐름을 창출하는 기업에 투자하는 ETF

2021.03.20 - [ETF 리뷰/미국 ETF] - TGIF - 금요일마다 배당을 준다고? "주배당 ETF" 알아보기

'ETF 리뷰 > 국내 ETF' 카테고리의 다른 글

| "골프 산업"에 투자하는 "HANARO Fn골프테마" ETF, 앞으로의 전망 (0) | 2021.12.04 |

|---|---|

| 수익은 가져가며 손실은 적게 - S&P500 "버퍼 전략" 분석 (0) | 2021.10.04 |

| ISA 계좌에서 나스닥 레버리지 투자하자 - "국내 ETN vs QLD 비교" (8) | 2021.08.29 |

| 삼성그룹에 투자하는 ETF 비교 - "KODEX 삼성그룹 vs KINDEX 삼성그룹섹터가중" (0) | 2021.08.14 |

| 미국 반도체에 투자하는 국내 상장 ETF 비교 - "KODEX 미국반도체MV vs TIGER 미국필라델피아반도체" (0) | 2021.08.13 |